Sommaire

Introduction

Lorsqu’il s’agit de louer un logement, qu’il soit vide ou meublé, il est crucial de comprendre les implications fiscales pour optimiser la rentabilité de votre investissement immobilier.

Nous avions écrit un précédent article détaillant les différences en terme de modalités pratiques entre ces deux modalités de locations, disponible à cette adresse : Location longue durée, louer vide ou louer meublé ?

Cet article examine en détail les différentes fiscalités applicables à la location de logements vides et meublés, en mettant en lumière les avantages et les inconvénients de chacune des options.

La fiscalité en location vide

Les différents régimes fiscaux

Les revenus générés par la location d’un logement vide sont imposés dans la catégorie des revenus fonciers de votre déclaration de revenus (n°2042). Deux régimes fiscaux peuvent s’appliquer en fonction des situations :

- Régime Micro-Foncier : Pour les propriétaires dont les revenus locatifs annuels n’excèdent pas 15 000 € (charges non comprises) pour l’ensemble du foyer fiscal, quelle que soit la durée de location au cours de l’année. Il y a de plus certaines exceptions (monuments historiques, logement bénéficiant d’un régime de déduction particulier).Ce régime offre un abattement forfaitaire de 30 % sur les revenus bruts, simplifiant ainsi la déclaration fiscale, sachant que les revenus bruts sont calculés de la manière suivante :

Revenu brut = montant des loyers encaissés – les charges incombant au locataire + montant des dépenses incombant normalement au propriétaire et mises à la charge des locataires + les subventions et indemnités perçues. - Régime Réel : Obligatoire pour les revenus locatifs supérieurs à 15 000 € par an, si vous êtes expressément exclu du régime micro foncier (monuments historiques, logement bénéficiant d’un régime de déduction particulier (Besson, Borloo, Périssol…), ou sur option pour les revenus inférieurs à ce seuil.Ce régime permet de déduire les charges réelles liées à la location (travaux, intérêts d’emprunt, frais de gestion, assurance, etc.).

Déductions et abattements

Il n’est pas possible de déduire de charges dans le cadre du régime micro foncier : l’abattement de 30% couvre l’ensemble des frais engagés par le propriétaire.

Le régime réel permet quant à lui de déduire un large éventail de charges :

- Travaux d’entretien, de réparation et d’amélioration.

- Intérêts d’emprunt.

- Assurance propriétaire non occupant (PNO).

- Frais de gestion et de syndic.

- Taxes foncières.

Gestion des déficits dans le régime réel d’imposition

Les déficits fonciers qui résultent de dépenses autres que les intérêts d’emprunts sont déductibles du revenu global, dans la limite annuelle de 10 700 €.

La limite de 10700 € (ou 15300 €) est rehaussée, sans pouvoir excéder 21400 €, du montant des dépenses déductibles de travaux de rénovation énergétique permettant à un bien de changer de classe énergétique.

(source : https://www.impots.gouv.fr/particulier/location-vide-de-meubles)

Fiscalité à la revente

En cas de revente, les plus-values immobilières sont soumises à l’impôt sur le revenu et aux prélèvements sociaux après application d’un abattement pour durée de détention. La plus-value est exonérée d’impôt sur le revenu après 22 ans de détention et de prélèvements sociaux après 30 ans.

La fiscalité en location meublée

Les différents régimes fiscaux

Loueur en Meublé Non Professionnel (LMNP)

Le régime LMNP est destiné aux propriétaires dont les recettes locatives ne dépassent pas 23 000 € par an ou qui représentent moins de 50 % des revenus globaux du foyer fiscal.

Deux régimes fiscaux existent :

Régime micro BIC

Pour les revenus locatifs inférieurs à 72 600 € par an (176 200 € pour les meublés de tourisme classés). Un abattement forfaitaire de 50 % (71 % pour les meublés de tourisme) est appliqué sur les recettes locatives.

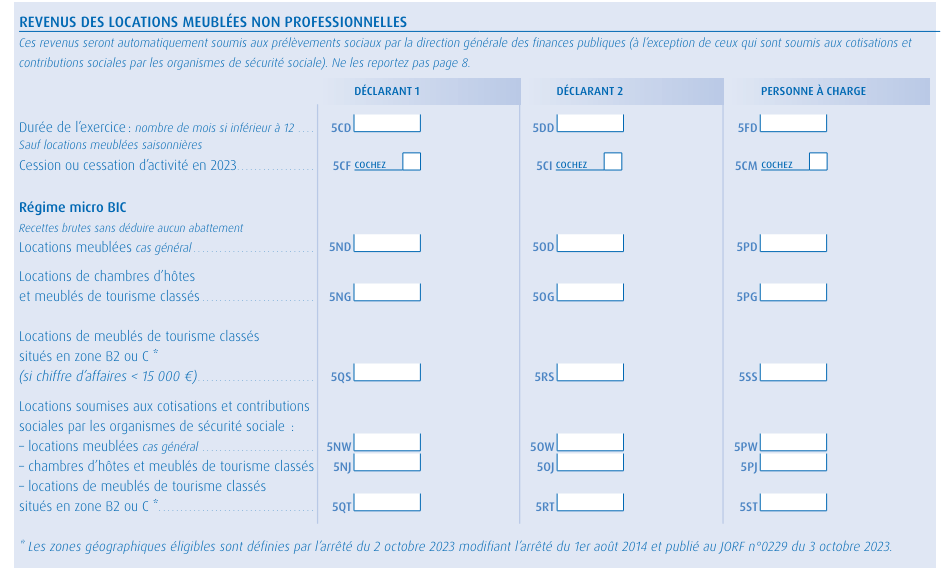

La déclaration est à faire sur la déclaration 2042-C PRO :

- lignes 5ND, 5OD ou 5PD pour les sommes encaissées dans le cadre d’une location meublée hors chambres d’hôtes et meublés de tourisme

- lignes 5NG, 5OG, 5PG pour les sommes encaissées dans le cadre de locations de meublés de tourisme classés

- lignes 5QS, 5RS, 5SS pour les sommes encaissées dans le cadre de locations de meublés de tourisme classés situés en zones B2 et C

Régime réel simplifié

Obligatoire pour les revenus supérieurs à 72 600 € par an, ou sur option pour les revenus inférieurs. Ce régime permet de déduire l’ensemble des charges réelles et d’amortir le bien ainsi que le mobilier.

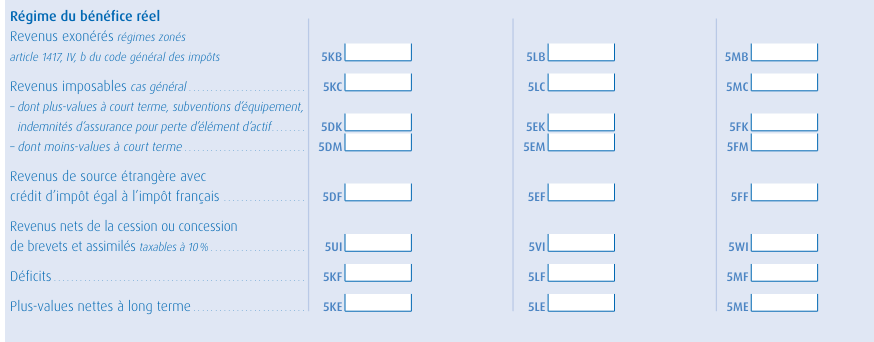

La déclaration est à faire sur la déclaration 2042-C PRO sur les lignes 5NA, 5OA ou 5PA.

Loueur en Meublé Professionnel (LMP)

Le régime LMP s’applique lorsque les deux conditions suivantes sont remplies :

- les recettes annuelles retirées de cette activité par l’ensemble des membres du foyer fiscal excèdent 23 000 € ;

- les recettes excèdent les revenus du foyer fiscal soumis à l’impôt sur le revenu dans les catégories des traitements et salaires, des bénéfices industriels et commerciaux autres que ceux tirés de l’activité de location meublée, des bénéfices agricoles et des bénéfices non commerciaux.

La encore il existe deux régimes possibles :

Régime micro BIC

Il est possible de bénéficier du régime micro BIC si :

- Le loueur en meublé professionnel qui met en location des meublés de tourisme classés est soumis au régime de la micro-entreprise si son CA ne dépasse pas 188 700 €.

- Le loueur en meublé professionnel qui met en location des meublés de tourisme non classés est soumis au régime de la micro-entreprise si son CA ne dépasse pas 15 000 €.

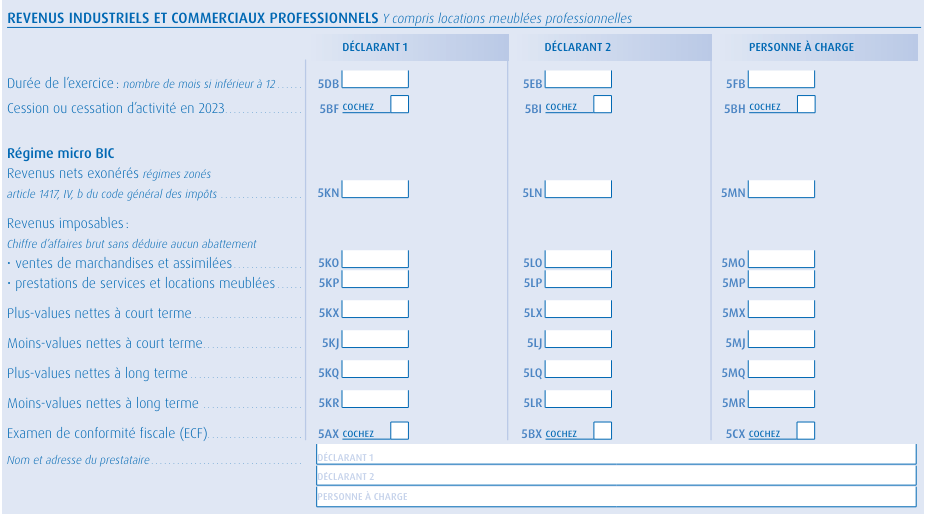

La déclaration est à faire sur la déclaration 2042-C PRO sur les lignes 5KN ou 5LN ou 5MN pour le micro BIC.

Régime réel

Dans les autres cas on sera sur un régime réel, avec les avantages suivants :

- Frais d’établissement (frais de notaire, de constitution de société notamment)

- Frais d’entretien et de réparation

- Impôts locaux

- Frais de gestion et d’assurances

- Intérêts d’emprunt

- Amortissement du mobilier et des améliorations (sur une durée allant de 5 à 10 ans, pour un taux compris entre 10 % et 20 % par an)

(source : https://entreprendre.service-public.fr/vosdroits/F32805)

La déclaration est à faire sur la déclaration 2042-C PRO sur les lignes 5KN ou 5LN ou 5MN pour le régime réel.

Déductions et abattements

Le régime réel permet de déduire :

- Frais d’acquisition (notaire, agence).

- Travaux d’entretien, de réparation et d’amélioration.

- Charges de copropriété.

- Assurances.

- Intérêts d’emprunt.

- Amortissement du bien immobilier et du mobilier.

Fiscalité à la revente

Les plus-values des locations meublées sont soumises au régime des plus-values professionnelles.

Sous certaines conditions, le LMP peut bénéficier d’une exonération totale ou partielle de ces plus-values.

(sources :

Comparaison et choix fiscal

Avantages et inconvénients

Location vide

- Avantages : Simplicité du régime micro-foncier, possibilité de déduire des charges réelles.

- Inconvénients : Revenus fonciers souvent plus lourdement taxés que les BIC, pas d’amortissement du bien.

Location meublée

- Avantages : Régime fiscal potentiellement plus avantageux (amortissement, abattement), meilleure rentabilité locative.

- Inconvénients : Gestion plus complexe, besoin de renouveler le mobilier régulièrement.

Critères de choix

Le choix entre la location vide et meublée dépend de plusieurs facteurs :

- Objectif de rentabilité : La location meublée offre généralement une meilleure rentabilité locative.

- Complexité de gestion : La location vide est plus simple à gérer au quotidien.

- Fiscalité personnelle : Selon le niveau de vos revenus, l’un ou l’autre régime peut être plus avantageux.

- Durée d’investissement : La fiscalité à la revente peut influencer votre choix.

Conclusion

Comprendre les différentes fiscalités applicables à la location d’un logement vide ou meublé est essentiel pour optimiser votre investissement immobilier.

Chaque régime fiscal présente des avantages et des inconvénients, et le choix dépend de votre situation personnelle et de vos objectifs financiers.

En prenant le temps d’analyser ces facteurs, vous pourrez faire un choix éclairé et maximiser la rentabilité de votre investissement.

Lors de la location de vos bien, pensez à vérifier les pièces justificatives de vos candidats locataires sur notre service pour éviter les mauvaises surprises !